14世纪英国逻辑学家奥卡姆提出过一个原理,如无必要,勿增实体。这个原理被称之为奥卡姆剃刀原理,又称“简单有效原理”。

奥卡姆认为事情应该从复杂变得简单,如果解决一个问题的方法有很多种,应该选择最简单的那种,这个原理在很多领域得到应用和丰富。

比如投资领域。资本市场是庞杂的,身处其中需要对各种有效、无效的信息进行甄别,并根据这些筛选出来的信息进行交易,中间还得克制各种人性和情绪的扰动。

因而传奇投资大师彼得·林奇在《战胜华尔街》中提出:“定投大道至简,充满智慧。”漫长的季节里,定投这把投资界的“奥卡姆剃刀”被更多投资者所认知、所选择。

不过有些时候,为“微笑”持续投入的理想很丰满,但是“右半边脸”迟迟画不出来的现实却略显骨感,掐指一算,或有两三年之久。

今天咱们就来用心聊一聊:定投的道理听了那么多,为什么依然过着亏钱的人生……漫长的复杂里,简单究竟能不能有效?

漫长季节里

奥卡姆剃刀也失效了?

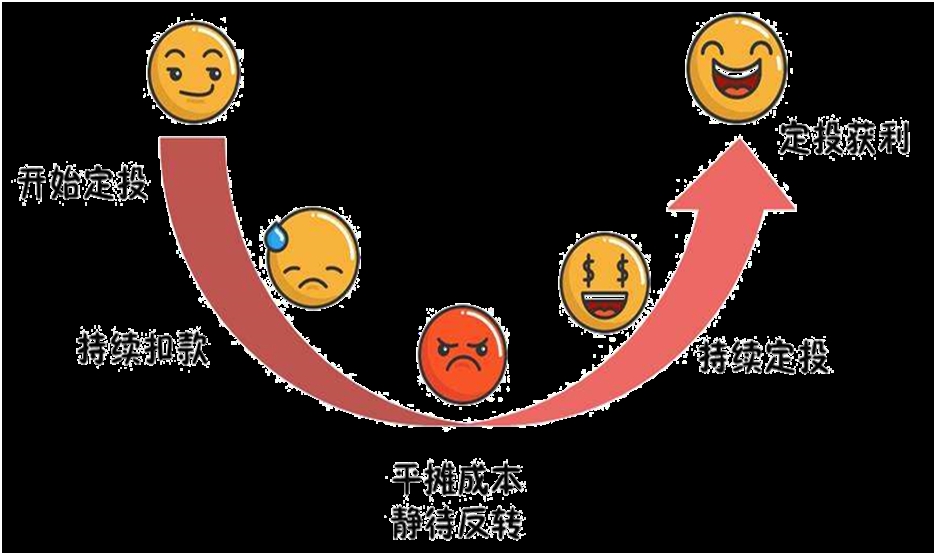

基金定投的原理是通过长期分次投入来摊低平均成本,但要注意的是基金定投≠稳赚不赔,市场潮汐起伏,定投并非100%能赚钱,就算是具备多年定投经验的投资老手,也几乎都经历过浮亏的状态。从浮亏到利润回正的过程,就是我们熟知的“微笑曲线”。

当然,同样是定投操作,开始的时机不佳,的确可能经历一段时期的阵痛。

通过回测发现,在过去十年间,任意一天开启按月定额定投沪深300指数,并坚持3年,在可获得的1912组定投结果中,发生亏损的共有566组,占比为29.6%。也就是说,有不到1/3的可能性是,坚持定投三年,但仍然没有赚钱,就如同当下的你我 。

从数据来看,如果从3年前入场每个月等额定投沪深300指数1000元,跟随本轮市场颠簸到现在,虽然相比单笔投资已经有所减亏,但仍然面临-18%的亏损。

在所选时间段内拆分出n个区间,年化收益率=((1+当期收益率)^(365/计算周期天数)-1)*100%,历史数据不预示未来表现,不代表投资建议。)

回眸往昔,如下图所示,过往那些年份里亏损案例出现的时间非常集中,分别是经历了“疯牛”后退潮的2015-2016年以及内外因素交织、“困住”了不少新基民的2019-2020年。

,并持续3年。历史数据不预示未来表现,不代表投资建议。)

15年的“疯牛”行情的尾声犹如烈火烹油,沪指一度站上了近十年的顶峰5178点,随着潮水退去,市场也迎来了剧烈的调整,在此期间沪深300指数最大回撤达到47.6%。

相比之下,这轮始于2021年的震荡下跌更类似于“钝刀割肉”,市场经历了“核心资产”的抱团瓦解、市场整体的震荡回落以及牛市的苦等不来,在此期间沪深300指数最大回撤达到41.8%。

这两波的共同点是:市场从牛到熊,经历了大涨之后的大跌,投资者要么高位入场,要么没有及时止盈,导致定投出现了“倒微笑曲线”。

所谓的“倒微笑曲线”,大致的情形就是在市场上行期开启定投,在高点不断增加投入、提高成本,之后市场迅速下跌,导致定投出现亏损,与微笑曲线正好相反。

——那么,如果经历了类似的情况,还能有盈利回本的希望吗?我们还是从历史数据中找找答案。

当基金净值一路下跌、坚持定投三年都没有赚钱,你会感到绝望吗?会开始质疑定投的有效性吗?对于身处期间的基民而言,答案是显而易见的。

然而,小编对2015-2017年出现的166个“定投三年未盈利”的案例进行跟踪后发现:

如果再坚持定投1年,定投总收益率扭亏为盈的比例可达100%。

在第4年末,坚持定投案例的平均总收益率为12%。

,并持续3年。选取2015-2017年期间定投3年总收益率为负数的166个数据,继续按月定额定投12期,观察总收益率。总收益率为正的个数占全部案例的比例即为扭亏为盈的比例。历史数据不预示未来表现,不代表投资建议。)

这也告诉我们,如果因为一时的“倒微笑曲线”就放弃定投,可能也会错过后续市场再度上涨的行情。A股总是这样,并不缺少跌宕起伏的剧情,缺的正是那颗守得云开见月明的心。

复杂的市场

简单究竟能否有效?

道理我们可能都懂,但对于许多投资者来说,这样的情况仍然让他们感到非常焦虑,尤其是在碰到连续下跌的行情,该止损还是继续定投?

要回答这个问题,我们需要厘清定投的核心理念——以更低的成本获取更多的份额,然后在市场的微笑曲线进入后半段时,力争获取丰厚的回报。

因此,当定投出现亏损时,我们不应该马上就武断地止损,而是要先审视整体环境,可以拿手里的基金跟市场大盘的涨跌幅做一个对比:

如果持仓表现得相对抗跌,相当于定投可能已经帮我们规避了一部分风险。在这种情况下,坚持定投并耐心等待可能是更明智的选择。

如果基金跌幅大大超过了大盘、同类产品和业绩基准,那投资者可以进一步观察其基本面是否存在问题,基金的投资方向是否发生变化,投资风格是否“漂移”,基金经理是否有变更等等,或者直接通过相应的理财APP以及理财经理进行健诊。

如果综合判断之后,基金的基本面确实已经发生了较大变化,那么可以考虑转换止损;如果基金本身波动比较大,而且基金经理是你比较熟悉和信任的情况,又或者投资的品种属于长期有望向上的宽基指数基金,则可以多观察一段时间,静候时间的馈赠。

因为,在“低谷期”随意终止定投计划,反而会折损长期收益。

我们以定投万得偏股混合型基金指数为例。

从2015年5月至2021年1月这5年多的时间里,该指数经历了一轮较为完整的定投微笑曲线,但期间也有不少波折,需要历经三次较为难熬的市场底部:2015年7月-2015年10月、2016年1月-2017年2月、2018年4月-2019年6月。

万得偏股混合型基金指数走势

假设现在有两套定投方案:

①在此期间一直坚持月末定投1000元,不停止、不间断;

②在前述三个低谷时间段中止定投,待市场反转后再恢复定投。

偏股混合型基金指数:一直坚持定投VS低点不定投

计算结果显示:

如上图所示,在低谷时期中止定投,待市场反弹企稳后再恢复定投,定投的收益反而会打折扣。

背后的原因在于,一方面,在一个长期的定投过程中,获胜的关键其实是“低处买入的廉价份额”,试图通过终止定投来避开下跌区间,实际上也是错过了最好的定投加仓时机。如果只在高位时买入,低位时停止,那成本就很难降下来,自然破坏了基金定投的原理。

另一方面,“收益=本金*收益率”,定投的绝对收益不仅与收益率有关,还与投入的本金多少有关。低谷时期中止定投,定投积累的份额减少、投入的本金减少,当微笑曲线右半边扬起的时候,获得的累计盈利金额也相对较少。

关于投资,它的本质就是三件事,通过研究寻找价值,通过跟踪发现价格,然后就是耐心等待。

定投这把投资界的“奥卡姆剃刀”,似乎并不是那种能激起人兴致的投资方式,但A股市场用30多年的时间证明了,“细水长流”可能不一定是唯一有效的方式,但很可能是能走得更远的方式。

当下,我们已经依次见证了A股的经济底、政策底、盈利底、估值底、情绪底,“五重底”之后,情绪的弹簧已经随时准备向均值暴力反弹,并且必然会在这一过程中,将积蓄的动能悉数奉还。

坚持定投的一路上景观会不断变化,向前跨进,就看到与初始不同的景观,再上前去,又是另一番新的气象。

声明:本网转发此文,旨在为读者提供更多资讯信息,所渉内容不构成投资、建议消费。文章内容如有疑问,请与有关方核实,文章观点非本网站观点,仅供读者参考。

5月权益类基金普跌黄金主题ETF一枝独秀

5月权益类基金普跌黄金主题ETF一枝独秀

5月份市场环境不佳,指数全部下行,少数热点板块极限拉扯博弈,权益...

金隅天坛整装“蓝时代”施工交付工程师结业仪式在京

金隅天坛整装“蓝时代”施工交付工程师结业仪式在京

金隅天坛整装“匠心质造交付理想家‘蓝时代’施工交付工程师结业仪式...

一场史无前例的大撤退,曾经风光无限的千亿房企正在

一场史无前例的大撤退,曾经风光无限的千亿房企正在

过去辉煌的千亿房企如今正在面临退市潮,这是一场史无前例的大撤退。...

铁路部门:全力做好粮食、煤炭等重点物资运输通畅

铁路部门:全力做好粮食、煤炭等重点物资运输通畅

记者从中国国家铁路集团有限公司获悉,今年以来,中国国家铁路集团有...

中国人保“农业保险助力大豆产能提升模式”入选农业

中国人保“农业保险助力大豆产能提升模式”入选农业

近日,农业农村部发布2022年金融支农十大创新模式与十大典型案例...

蒲白建新煤化扎实推动主题教育走深走实

蒲白建新煤化扎实推动主题教育走深走实

日前,蒲白建新煤化紧扣ldquo;学思想、强党性、重实践、建新功...